Barcelona, Spanien - 12. Mai 2025 - Grifols (MCE:GRF, MCE:GRF.P, NASDAQ:GRFS), ein globales Gesundheitsunternehmen und führender Hersteller von Arzneimitteln aus Blutplasma, bestätigte heute, dass seine Finanzergebnisse für das erste Quartal 2025 über dem Plan liegen und zu Rekordergebnissen bei den wichtigsten Finanzkennzahlen für die letzten zwölf Monate beitragen. Grifols konzentriert sich weiterhin auf die Umsetzung seines strategischen Plans und bekräftigt seine Prognose für das Geschäftsjahr 2025.

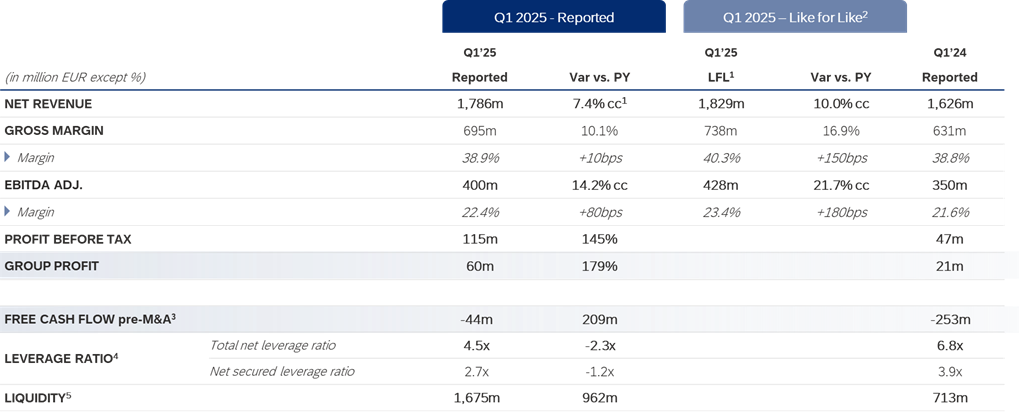

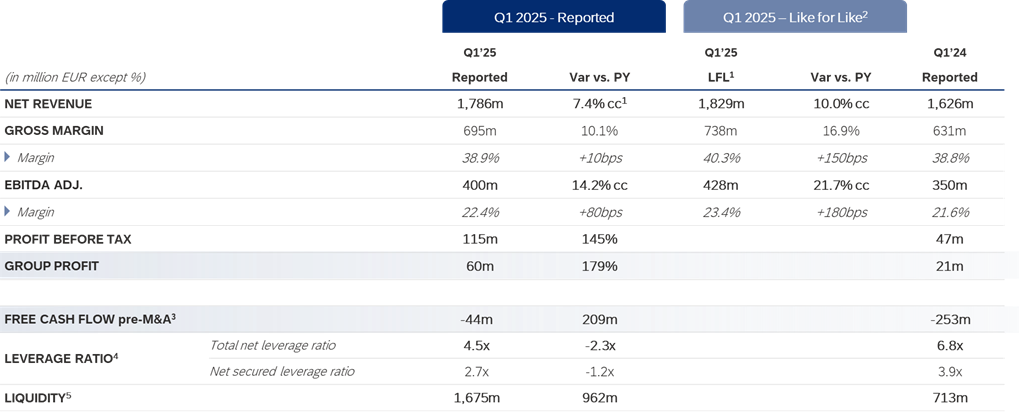

Aufgrund der Auswirkungen des US Inflation Reduction Act (Inflationsbekämpfungsgesetz) auf die Finanzergebnisse beabsichtigt Grifols, im Jahr 2025 detailliertere Informationen zu veröffentlichen, die Investoren und Analysten mehr Einblick in die tatsächliche Performance und die zugrunde liegende Dynamik geben. Infolgedessen wird Grifols für das Jahr 2025 sowohl die ausgewiesenen als auch die LFL2-Zahlen vorlegen, um sie mit den früheren Quartalen vergleichbar zu machen. Die LFL-Zahlen bereinigen sowohl die Auswirkungen des Inflation Reduction Act (IRA) Medicare Part D Redesign als auch die Umgliederung der Fee-for-Services im vierten Quartal 2024 auf die Biopharma-Ergebnisse.

Im ersten Quartal 2025 stieg der Gesamtumsatz auf 1.786 Millionen Euro, was einem Anstieg von 7,4% cc und 10,0 % cc LFL gegenüber dem Vorjahr entspricht. Die Umsatzerlöse der Biopharma Unit erreichten 1.521 Millionen Euro, was einem Anstieg von 6,6% cc und 9,6% cc LFL im Vergleich zum Vorjahresquartal entspricht. Das Wachstum dieses Geschäftsbereiches wurde maßgeblich durch einen Anstieg der Umsätze mit Immunglobulinen (IG) um 13,2% cc und 17,5% cc LFL, mit einer starken Dynamik sowohl bei IVIG (+ 13,5% cc LFL) als auch bei SCIG (XEMBIFY®) (+98,9% cc LFL).

Der Umsatz mit Albumin sank um 9,4% cc und 8,9% cc LFL aufgrund einer geplanten Erneuerung der Arzneimittel Importlizenz in China, welches sich auf das Phasing im Q1'25 auswirkte. Dieser Standard-Erneuerungsprozess wurde erfolgreich abgeschlossen, sodass die Lieferungen wie geplant wieder aufgenommen werden können.

Die Umsätze aus dem Bereich Alpha-1 und Spezialproteine entwickelten sich gut, mit einem Wachstum von 1% cc und 2,3% cc LFL gegenüber dem Vorjahr, da das Wachstum von Alpha-1 teilweise durch das Phasing bei den Tollwut-Präparaten ausgeglichen wurde.

Der Umsatz der Diagnostic Unit stieg um 5,2% cc auf 170 Millionen Euro. Diese Leistung wurde durch das Wachstum von Molecular Donor Screening (MDS) außerhalb der USA, sowie das gemeinsame Wachstum des Geschäftsvolumens von Immunoassay und Blood Typing Solutions (BTS) in den Kernmärkten von Grifols getragen.

Die Bruttomarge lag in Q1'25 bei 38,9% und 40,3% LFL. Der ausgewiesene Bruttogewinn spiegelt die Auswirkungen von IRA und der Reklassifizierung von Fee-for-Service sowie die geringeren Umsätze mit Albumin und Tollwut-Präparaten wider. Trotz der vorübergehenden Auswirkungen des phasenweisen Verkaufs von Albumin und Tollwut-Präparaten stieg der Bruttogewinn auf vergleichbarer Basis um 150 Basispunkte gegenüber Q1'24.

Das bereinigte EBITDA stieg auf 400 Millionen Euro (22,4 % Marge), was einem Anstieg von 14,2 % cc und 21,7 % cc LFL entspricht. Das berichtete EBITDA wuchs um 22,6 % cc auf 381 Millionen Euro, die Marge stieg um 220 Basispunkte auf 21,3 %, was die anhaltende Konvergenz des ausgewiesenen zum bereinigten EBITDA zeigt.

Der Konzerngewinn stieg um 179% auf 60 Millionen Euro.

Der Free Cash Flow vor M&A stieg im ersten Quartal um 209 Millionen Euro im Vergleich zu Q1`24, was in erster Linie auf ein verbessertes Working Capital Management entlang der gesamten Lieferkette und der Steigerung des EBITDA zurückzuführen ist.

Zum Abschluss des Q1'25 lagen der Verschuldungsgrad und die Nettofinanzverschuldung, wie in der Kreditfazilität definiert, bei 4,5x bzw. 8.149 Millionen Euro, mit einer starken Liquiditätsposition von 1.675 Millionen Euro. Im Gegensatz zu früheren Jahren, in denen das erste Quartal in der Regel zu einer Rückführung des Verschuldungsgrads führte, verbesserte sich der Verschuldungsgrad im Q1´25 gegenüber Q1´24, was die Stärke und Normalisierung der Geschäftsentwicklung von Grifols unterstreicht.

Nacho Abia, Chief Executive Officer, kommentierte: "Aufbauend auf unseren Rekord-Leistungen in den Jahren 2023 und 2024 zeigt unser erstes Quartal deutlich eine anhaltende Dynamik, während wir uns auf die Umsetzung unseres strategischen Plans konzentrieren. Die grundlegend starke Nachfrage im Bereich Biopharma und in allen Bereichen unseres Geschäfts, verbunden mit einer starken operativen Umsetzung, versetzen Grifols in die Lage, auch im Jahr 2025 ein kontinuierliches Wachstum zu erzielen. Während wir die sich entwickelnden makroökonomischen und politischen Entwicklungen weiterhin beobachten, trägt die seit langem etablierte Strategie von Grifols, in unseren grössten Märkten lokal präsent zu sein, wo wir eigenständige, vertikal integrierte regionale Plasma-Ökosysteme aufgebaut haben, dazu bei, uns besser gegen die allgemeinen Herausforderungen des Marktes abzuschirmen."

Rahul Srinivasan, Chief Financial Officer, sagte: "In einem dynamischen makroökonomischen Umfeld zeigt unser Geschäft weiterhin ein starkes Momentum, was unser Vertrauen in den Gesamtjahresausblick stärkt. Wir konzentrieren uns weiterhin auf eine disziplinierte Umsetzung - wir leisten etwas für unsere Patienten und Kunden, nutzen das langfristige Wachstum in unseren Kernmärkten und setzen dieses starke Wachstum in eine nachhaltige Verbesserung der Free Cash Flow-Generierung um."

2025 Guidance

Grifols bestätigt seine Prognose für 2025, die auf dem Kapitalmarkttag am 27. Februar6 veröffentlicht wurde.

Finanzielle Eckdaten

Alternative Leistungsmaßnahmen (APMs)

Dieses Dokument enthält die folgenden alternativen Leistungskennzahlen (APMs): konsolidiertes EBITDA (berichtet), konsolidiertes EBITDA (bereinigt), Like-for-Like, Verschuldungsgrad gemäß Kreditfazilität, Nettoverschuldung gemäß Kreditfazilität, Free Cash Flow, Working Capital und nicht wiederkehrende Posten. Weitere Einzelheiten zur Definition, Erläuterung der Verwendung und Überleitung der APMs finden Sie im Anhang der Präsentation sowie im Dokument "Alternative Performance Measures" auf der Website von Grifols .www.grifols.com/en/investors

TELEFONKONFERENZ

Grifols wird heute, am 12. Mai 2025, um 18:30 Uhr MEZ / 12:30 Uhr EST eine Telefonkonferenz veranstalten, um einen Überblick über die Geschäftsergebnisse des Unternehmens für das erste Quartal 2025 zu geben. Um sich den Webcast und die Präsentation anzusehen und anzuhören, klicken Sie auf Grifols Q1'25 Financial Results oder besuchen Sie die Website www.grifols.com/en/investors. Den Teilnehmern wird empfohlen, sich im Voraus für die Telefonkonferenz zu registrieren.

--------------

1 Operativ oder währungsbereinigt (cc) ohne Berücksichtigung der im Berichtszeitraum ausgewiesenen Wechselkursschwankungen

2 Like For Like (LFL) ohne die Auswirkungen von IRA (28 Mio. €) und Fee-For-Service / GPO Umgliederung (15 Mio. €).

3 Der freie Cashflow umfasst Zahlungsmittel aus betrieblicher Tätigkeit + Cashflow aus Investitionstätigkeit, jeweils gemäß den International Financial Reporting Standards (IFRS), und schließt Leasingzahlungen aus.

4 Definiert in der Kreditvereinbarung.

5 Zahlungsmittel und Zahlungsmitteläquivalente in Höhe von 753 Mio. € + nicht genutzte Kreditfazilitäten 1.318 Mio. € - nicht genutzte RCF-Fazilitäten mit Fälligkeit im November 2025 396 Mio. €.

6 Siehe Folie 38 der Präsentation zum Capital Markets Day.